マネーロンダリングとは?マネーロンダリングの手法を説明する「三段階説」鵜呑みにすべからず(1)

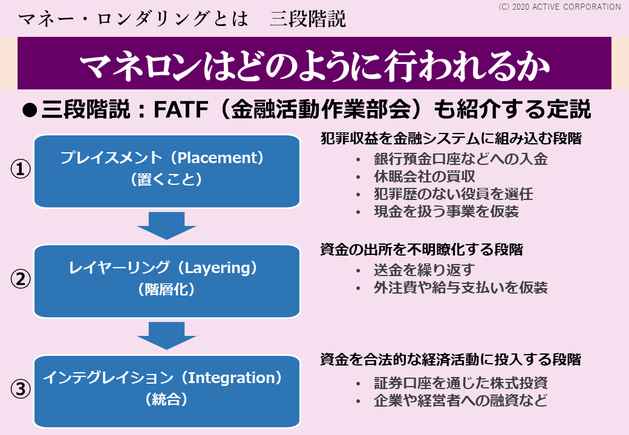

「マネー・ロンダリングがどのように行われるか?」を説明するフレームワークとして専門書などに必ずと言っていいほど登場する「三段階説」がある。

この考え方は国際的なマネロン対策の元締めであるFATF(金融活動作業部会)のホームページ上でも展開されていることからも「定説」といっていいだろう。

しかし、我々事業者がコンプライアンス・チェック(反社チェック)を実施する際に、時としてこの「定説」が我々の警戒心や判断に悪影響を及ぼす。その注意喚起が本コラムの目的である。

今回、まずは、その定説たる三段階説を概観し、次回コラムで、これを鵜呑みにすることの悪影響とコンプラ・チェックにおける留意点を述べることにしたい。

【マネロン三段階説】

定説によれば、マネー・ロンダリングは次の(1)→(2)→(3)の三段階を経て完了する。

- プレイスメント(Placement):犯罪収益を金融システムに組み込む段階。

- レイヤーリング(Layering):資金の出所を不明瞭化する段階。

- インテグレイション(Integration):資金を合法的な経済活動に投入する段階。

順に見ていこう。例えば特殊詐欺の被害者から宅配便等で現金の送付を受けたことにより、詐欺グループの手元(アジト)に大量の現金(=犯罪収益)があるとする。

このまま手元に置いておいても強盗に入られて奪われるリスクがある。詐欺グループ等のアジトを強襲し現金を強奪することをスラングで「タタキ」と称したりするようだ。現金を奪われても被害届を出しにくいという資金源の性質に付け込んだ行為といえる。

詐欺が「成功」し続ければ手狭のワンルームマンションでは現金をため込むのに容量オーバーとなる。なにより現金を使いたいし、できれば何らかの資産に投資して増やしたい。

そのため、まずは手元の現金を銀行預金口座などに入金したいという願望にかられる。金融システム(預金口座等)の中に犯罪収益を「置くこと(プレイスメント)」が(1)の段階である。

ただし、いきなり大量の現金を銀行に持ち込んで「預金したい」と申し出ても「怪しさ満点」である。銀行に預金を拒否された上、「疑わしい取引」として金融庁に届け出され、それが警察庁に渡り捜査の端緒となってしまう(こうした官民によるマネロン対策は犯罪収益移転防止法に規定されている)。

マネー・ロンダラー(資金洗浄をする人)にとってプレイスメントは銀行等のチェックが立ちはだかる最大の関門である。このように金融システムの中に犯罪収益を組み入れることの難しさは一般的に認知されている。

そのため、時として「銀行預金口座等を持っている法人(人物)ならば大丈夫だろう。マネロンや反社勢力などとは無縁だろう」と考えがちである。厳しい銀行のチェックをクリアしているのだから、大丈夫だろうと。

こうした錯覚から銀行預金口座等の有無を取引判断の基準にする見方さえ聞かれる。

しかしこれは危険な発想である。次の通り上手くすれば預金口座を入手し使用できうるからだ。

■休眠会社を買収し事業を仮装してプレイスメントを完了

(設例の)詐欺グループは、登記ブローカーから預金通帳付きの休眠会社を買い取り、犯罪歴のない人物を役員に就任させた。事業目的を現金決済でも珍しくない業種に変更し、所在地に表札を出すなど外観も一応整え稼働しているように見せかけた。そのうえで「現金で支払ってきた客がいた」として銀行口座に大金を何回かに分けて預け入れてプレイスメントを完了したのである。なお、わざわざ休眠会社を買収しなくても、知人などが経営し稼働している会社の売上金としてその口座に預け入れ、そのうえで自らの口座に移すという方法もあろう。

さて、最大の関門である「プレイスメント」を突破した後は、(2)のレイヤーリングの段階に至る。ここでは複数の銀行口座に送金を繰り返すなど資金の流れを複雑化することが行われる。レイヤーリングとは「階層化」であり、銀行口座A→B→Cなどと資金の流れを多層にすることをいう。外注費や給与の支払いなどを仮装し、もっともらしい理由をつけて資金移動を繰り返し行う。

詐欺グループの犯罪資金の一部はレイヤーリングを経て知人名義の証券口座に漂着した。その証券口座を通じ、上場企業を買い進めた。別の資金は知人が合法的に経営する事業へ貸し付けられた。つまり、犯罪に由来する資金を合法的な経済活動に投入する(3)インテグレイションの段階に至ったのである。犯罪収益が表の世界に「統合」(インテグレイション)された。これでマネー・ロンダリングは完了である。

以上がマネロン三段階説の概要である。(1)プレイスメント→(2)レイヤーリング→(3)インテグレイションの段階を経てマネー・ロンダリングが完遂する。

このフレームワークは分かりやすいものであるし、確かに多くの事例を説明することができるだろう。しかし、これを「定説」として崇めるあまり凝り固まった見方しかできないと、コンプライアンス・チェックの際に悪影響が生じてしまう。次回コラムではこの話をしたい。

Hizumi

◆マネー・ロンダリング関与リスクと見極め

【マネーロンダリングとは?】

マネー・ロンダリング(Money Laundering)とは、まさに「お金(Money)を洗濯(Laundering)」することだ。

汚れたお金を洗濯すること。すなわち詐欺などの犯罪行為により得た利益(犯罪収益)を、その出所や真の所有者を隠しながら移転し、あたかも正当な資金として仮装し表の世界で事業活動や各種資産に投資する一連の動きをいう。

捜査機関や税務当局による没収や徴税を免れることを目的とし、各種投資により資金の増殖を図るためにも行われる。

アメリカ禁酒法時代(1900年代初頭)の悪名高いギャングであるアル・カポネは、まさに「コインランドリー」をいくつも買収し犯罪収益を「洗濯」した。現金商売であるコインランドリーの売上金に酒の密売で得た犯罪収益を紛れ込ませて「洗濯」していた。

現代でも現金商売の企業(事業)はマネー・ロンダリングに利用されやすい。高級中古車や宝飾品・美術品の販売などは未だ高額の取引を現金で決済することがある。しかも決まった値段がないから、顧客と結託し10の価値のものを100として売り上げたことにすれば90のマネー・ロンダリングができる(90の犯罪資金を売上金に仮装できる)。

こうした商取引を仮装・悪用したマネー・ロンダリングをトレード・ベースト・マネーロンダリング(TBML)という。

マネー・ロンダリングというと銀行送金など金融絡みの話だけだと思われがちだが、例えば債権者による強制執行を免れるための不動産の名義変更(仮装売買・虚偽登記)も、強制執行妨害罪を前提犯罪とする立派なマネー・ロンダリングだ。つまり、マネー・ロンダリングのマネーとはお金を含む経済的価値を意味することに注意したい。

◆マネー・ロンダリング関与リスクと見極め

Copyright @ 2016 ACTIVE CORPORATION All Rights Reserved.