倒産統計にはでないマクロの債務不履行状況 (債権の本質から探る与信環境)

・私債権と租税債権の相違(前提知識)

・倒産統計には出ない「マクロの債務不履行」状況

■私債権と租税債権の本質的相違(前提知識)

民間企業の事業活動から生じる債権(私債権)と、国税等の租税債権は、その本質を異にする。

私債権が、自己の与信判断と意思決定に基づいて発生する債権なのに対し、租税債権は、相手(債務者)や金額を選ぶことができない状況下で発生する債権である(これを租税債権の「無選択性」という)。

私債権は「与信」という自己の判断と選択を通じて発生する。相手の財務状況や経営者の資質、コンプライアンス姿勢などを見極め、取引をするか否か、取引をする場合はどのくらいの金額とするか、与信期間をどれくらい容認するかなど、自由に決定できる(交渉はあるにせよ)。

そして私債権に不履行が発生すれば、その取引先との関係を解消し、その取引先に対する債権ポジションを二度と発生させないことができる(リスク回避)。

それに対し、国税等の租税債権は、法定の課税要件が満たされれば、個々の納税者に対して自動的に発生するものである。

国等は、「どの納税者に対し、どれだけの債権を持つか」を裁量的に選択できるわけではない。 個別・具体的な租税債権の発生について、国の「判断と意思決定」は存在しない。

そして、不履行(滞納)を繰り返す納税者との関係を解消できるわけではない。民間企業のように取引を拒絶できるわけではない。

消費税などは赤字でも納税義務が新たに生じるから、債務不履行者(滞納者)に対する債権ポジションはむしろ増大していく。財産差押えにより債権を保全したとしても、せいぜい既発生分しかカバーできない。

従って、租税債権の徴収実務においては、いかにして新規の滞納を発生させないかが肝となる。

相手との関係を解消することができない以上、せめて新規分については期限内納付を遵守するよう根気よく納税意識を高めていかなければならない。根深い滞納者に対する折衝は、想像以上にタフな仕事となる。

■本題(マクロの債務不履行状況)

さて、以上の私債権と租税債権の本質的相違を前提知識として、本題に入りたい。コロナ禍における「与信環境」についての簡単な考察である。

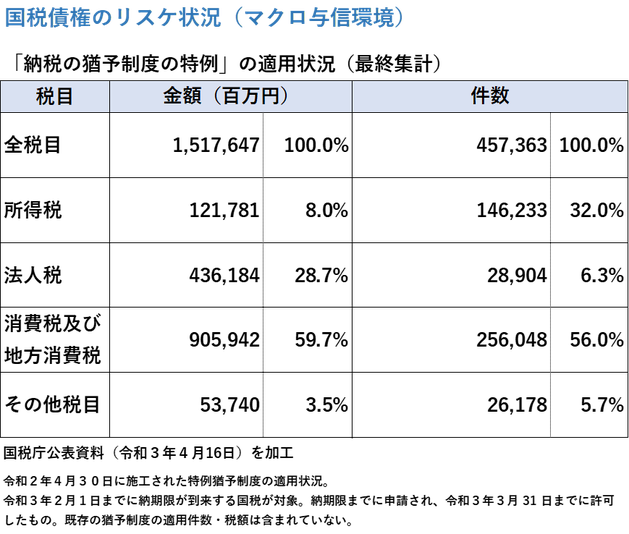

以下のデータは、コロナ禍で施行された「納税の特例猶予」の適用状況である。

納税の特例猶予とは、やむを得ない事情(コロナの影響等)により、本来の納期限までに国税が納められない場合、申請により納税を一定期間猶予する特例制度である(猶予制度は元々存在するが、それよりも条件等が緩和されている特例制度)。要はリスケである。

令和2年4月30日~令和3年3月31日までに猶予の許可が下りた件数等を示している。

さて、この表から何が読み取れるだろうか。

まず、この特例により、膨大な租税の納付が猶予(リスケ、実質債務不履行)されているということだ。

件数にして45万7363件、金額で1兆5176億円の国税が猶予(リスケ)されたのである。

平成30年度の猶予が694億円だから、平常時の22倍の国税債務が猶予されたことになる。倒産統計には出ない大変な苦境が示されている。

この数値に震撼しない与信審査パーソンがいるとすれば、リスクマインドが弛緩してる。よほど安泰な企業にお勤めなのだろう。

上述の通り、民間企業の債権ポートフォリオは、相手の信用リスクに応じて組み換えが可能である。つまり、民間主体が直接感知できるリスケや債務不履行は、自社の与信管理による選別を経た後の債権ポートフォリオについて生じたものとなる。取引信用保険会社の保有する支払遅延データも保険会社が信用保険を引き受けることを容認した(与信チェック後の)ポートフォリオに基づくものである。保険引受を拒否した企業(付保対象)は含まれていないはずである。

他方、租税債権は無選択性により相手を選別できない。だから、上表の国税債権のリスケ状況は、民間企業ならば取引回避すべきような先も含めた全ての信用リスクの階層についての「マクロの債務不履行状況(与信環境)」を示しているといえる。与信環境を語るうえで、これほど重要なデータはないが、与信のプロの世界でもほとんど話題にされていない。

ちまたで倒産件数ばかりが報道され、想像に反して件数が少ないことに違和感を持つ方もいるだろう。

倒産が少ないのは、このように膨大な租税債務が猶予(リスケ)されていることも一因である。諸々の政策や制度のおかげで、見かけの倒産件数は少ないだけなのである。その意味で政策目的は達成されている。(本当に”倒産”が少ないかは議論の余地が大いにある。機会があれば論じたい)。

もう少し表を見てみよう。特に消費税の猶予が膨大である。金額にして9059億円、全体の59.7%を占める。

消費税は、消費者(販売先)から受け取った「預り金」であるのに、それを国庫に納付せず、自社の資金繰りに流用しているわけだから、資金繰りが火の車の状態であることを示している。

この意味は重い。

特例が適用されたといっても、納税を一定期間猶予されているだけで免除されているわけではない。いずれ新規発生分と併せ納付していかねばならない。感染が収まらない厳しい情勢下、はたして猶予計画通りに納付履行できるのか?猶予計画通りの納付が難しければ滞納処分に至る可能性もある。

当面、与信環境は相当厳しいといえよう。

倒産統計は、しょせん与信環境の「遅行指標」に過ぎない。倒産件数が、思いのほか少ないからと言って、先行きを楽観的してはダメである。

読者の中には、社内で今年度の与信環境の見通しを求められる方もおられよう。その際、遅行の倒産統計だけで論評しては物足りない。

上記の納税猶予の統計は、マクロの債務のリスケ状況(債務不履行状況)を歴然と示すものであり重要である。この統計値にも言及し、担当役員に与信環境をレポートすれば、会社としてより良い分析と判断ができるかもしれない。原資料のURLは下部に示してある。

ただし上表も令和2年からの数値の集計に過ぎずタイムリーな指標ではない。それでも倒産統計よりは先行して与信環境を示している(このほか猶予を申請しないより悪質な(根深い)滞納も存在することに留意)。

当面の与信環境は非常に厳しい。与信管理担当者の責任も重くのしかかる。

現時点で安泰であっても「財務ポジションは連鎖する」(金融不安定性定理)ことを肝に銘じ、気を引き締めていくことが重要である。

H.Izumi (2021年4月29日)

上記特例猶予の集計期間に対応する徴収決定済額(確定債権額)は現時点で未公表のため債権に占める猶予割合は算出できない。なお、猶予された国税は滞納として集計されないが、参考までに平成30事務年度の滞納発生割合は1.0%である(新規発生滞納額(6,143億円)/徴収決定済額(62兆4,838億円))。

https://www.nta.go.jp/information/release/kokuzeicho/2019/sozei_taino/index.htm

参照資料)国税庁報道資料(令和3年4月16日)

https://www.nta.go.jp/information/release/pdf/0021004-087.pdf

与信審査パーソンとして更に理論武装する↓

Copyright @ 2016 ACTIVE CORPORATION All Rights Reserved.